Le Sénégalais Boubacar Roger Thiam optimise la gestion d’actifs grâce à la data et la tech

À l’intersection de la finance et de la technologie, il redéfinit la manière dont les investisseurs exploitent leurs données. Son ambition est de démontrer que la performance passe désormais par l’intelligence numérique.

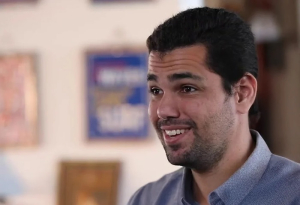

Boubacar Roger Thiam (photo) est un expert sénégalais en données financières et en systèmes d’information appliqués à la gestion d’actifs. Il est le fondateur de Techbridge Capital, un cabinet de conseil qui aide les acteurs de la finance et les entreprises du numérique à exploiter pleinement leurs outils informatiques pour optimiser la gestion de leurs investissements.

Fondée en 2025, Techbridge Capital se positionne comme un véritable pont entre la technologie et le capital-investissement. Le cabinet s’adresse principalement aux fonds d’investissement et aux sociétés spécialisées dans les solutions numériques. Sa vocation est de relier l’innovation technologique à la performance financière, en privilégiant la qualité des données, la réactivité du pilotage et la création de gains mesurables pour ses clients.

L’activité du cabinet repose sur la conception, le déploiement et l’exploitation de solutions logicielles dédiées aux métiers de l’investissement. Il réalise des diagnostics, conçoit des architectures de systèmes, organise le déploiement des outils, définit les règles de gestion des données, automatise certains traitements et accompagne les équipes dans l’adoption de nouveaux usages.

Au-delà du conseil, Techbridge Capital conçoit également ses propres solutions innovantes. L’une des plus remarquables est Blabladoc, un outil fondé sur l’intelligence artificielle et conçu pour transformer des documents en informations exploitables. La solution permet d’extraire des éléments de manière fiable, de classer les contenus, d’effectuer des recherches avancées dans de larges volumes de documents et de réaliser des contrôles qualité systématiques.

Boubacar Roger Thiam est diplômé de l’université Paris Dauphine, où il a obtenu en 2013 un master en informatique et finance. Il est aussi titulaire d’un diplôme d’ingénierie financière obtenu la même année à CY Tech en France.

Il commence sa carrière professionnelle en 2011 comme stagiaire en ingénierie de données chez ALALOOP, une entreprise française spécialisée dans la surveillance et le reporting des performances informatiques. L’année suivante, il rejoint le groupe bancaire CACEIS en tant qu’ingénieur financier.

Entre 2013 et 2023, il est consultant senior chez BlackRock, un gestionnaire d’actifs et fournisseur de technologie. De 2016 à 2025, il travaille chez SWEN Capital Partners, une société d’investissement où il a occupé successivement les postes de data scientist en finance, de partenaire, puis de directeur de l’ingénierie financière et des systèmes d’information.

Melchior Koba

Edité par Sèna D. B. de Sodji

Lire aussi:

Avec mLouma, Birahim Babou numérise les marchés agricoles au Sénégal

Égypte : Swypex centralise la gestion financière des entreprises

Face à la numérisation rapide des paiements et des opérations financières, de nouvelles solutions émergent pour simplifier la gestion quotidienne des entreprises. Swypex s’inscrit dans cette dynamique avec sa plateforme tout-en-un dédiée à la gestion financière.

Swypex est une solution fintech développée par une jeune pousse égyptienne. Elle permet aux entreprises de centraliser plusieurs fonctions financières habituellement dispersées entre différentes solutions telles que les paiements, la facturation, la gestion des dépenses et les cartes bancaires professionnelles. La start-up, basée au Caire, a été lancée en 2022 par Ahmad Mokhtar, Tarek Mokhtar et Sasan Hezarkhani.

Concrètement, la plateforme agit comme un tableau de bord financier. Elle dispose d’une application mobile accessible sur iOS et sur Android, totalisant plus de 1000 téléchargements, selon les données de Play Store.

Les entreprises peuvent y ouvrir un compte professionnel, émettre des cartes professionnelles pour leurs équipes, suivre les transactions en temps réel et automatiser les processus internes liés aux dépenses. L’objectif est de remplacer les méthodes traditionnelles (feuilles Excel, validations manuelles ou gestion des liquidités) par des processus « workflows » numériques intégrés.

Parmi ses produits phares figure une carte professionnelle à limites d’approbation dynamique. Avant qu’une dépense ne soit effectuée, celle-ci peut être validée selon des règles définies par le service financier, offrant une visibilité immédiate sur les flux de trésorerie et un meilleur contrôle budgétaire.

Selon Ahmad Mokhtar, cofondateur de Swypex, « les cartes à limite d’approbation apportent un nouveau niveau de précision et d'agilité à la finance d'entreprise. Elles constituent un pont entre la gestion de trésorerie à l'ancienne et les dépenses d'entreprise fluides et sécurisées. Cette carte permet aux entreprises de passer de la poursuite des dépenses à leur contrôle avec clarté, rapidité et confiance ».

Swypex cible principalement les PME et les entreprises en croissance confrontées à des opérations financières fragmentées telles que les paiements multiples, la gestion complexe des factures ou le suivi difficile des dépenses des employés. En regroupant ces fonctions dans une seule interface, la start-up cherche à réduire les frictions administratives et à améliorer la transparence financière.

À mesure que les économies africaines accélèrent leur transformation numérique, des plateformes comme Swypex traduisent une tendance de fond : la finance d’entreprise devient progressivement un service numérique intégré, pensé pour automatiser la gestion financière au quotidien.

Adoni Conrad Quenum

Edité par M.F. Vahid Codjia

Lire aussi:

Avec Mooshir, l’Algérien Aghiles Mahmoudia numérise l’immobilier et les services à domicile

Saima Znaidi automatise la recherche de distributeurs bancaires en Tunisie

Après plusieurs années d’expérience dans les secteurs bancaire et financier, elle se lance dans l’entrepreneuriat. Elle associe géolocalisation et données bancaires pour transformer l’accès des usagers à leur argent.

Saima Znaidi (photo) est une entrepreneure tunisienne spécialisée dans la fintech. Elle est fondatrice et directrice générale de DABy Go, une application mobile conçue pour orienter les clients bancaires vers les distributeurs automatiques de billets (DAB) en service les plus proches.

Fondée en 2022, DABy Go aide les utilisateurs à éviter la perte de temps liée à la recherche de guichets hors service. Son fonctionnement est simple : une fois connecté et la géolocalisation activée, l’utilisateur visualise les DAB à proximité, identifiés par un code couleur : vert pour ceux en service, rouge pour ceux hors service et orange pour les autres statuts. En sélectionnant un distributeur, l’application affiche l’itinéraire le plus court, à pied ou en voiture, grâce à un système GPS intégré.

L’application envoie également une notification par SMS lorsque le DAB choisi redevient opérationnel. Elle fournit des informations utiles, telles que le plafond de retrait par opération, et propose un espace permettant aux utilisateurs de laisser un avis ou de signaler un dysfonctionnement.

DABy Go intègre aussi un volet publicitaire destiné aux banques, diffusé sur l’écran de l’application lors de la sélection du DAB, sous forme de campagnes journalières ou mensuelles. En combinant géolocalisation précise et informations pratiques, la plateforme simplifie considérablement l’accès aux services bancaires.

En parallèle, Saima Znaidi est cofondatrice d’AivaCore, une start‑up fintech innovante spécialisée dans la sécurisation des transactions bancaires et la lutte contre la fraude. Elle travaille également en tant que consultante experte pour HelpWise Bank en Tunisie.

Elle est diplômée de l’Institut supérieur de gestion de Tunis où elle a obtenu en 2005 une maîtrise en sciences financières. La même année, elle a commencé sa carrière professionnelle chez ATM Consulting Tunisie comme analyste en comptabilité financière. De 2007 à 2019, elle a poursuivi son parcours dans le secteur bancaire, occupant des fonctions d’analyste de crédit puis de responsable des relations clients.

Melchior Koba

Edité par Sèna D. B. de Sodji

Lire aussi:

Ridha Mami optimise la performance commerciale des entreprises avec l’IA

Maroc : WafR transforme les commerces de proximité en hubs financiers

Dans un continent où l’inclusion financière reste étroitement liée aux réseaux physiques de distribution, la start-up marocaine WafR mise sur un modèle hybride combinant fintech, retail tech et économie informelle.

WafR est une solution numérique développée par une jeune pousse marocaine. Elle permet de transformer les commerces de proximité les « hanouts » en véritables points d’accès aux services financiers et digitaux.

La start-up, basée à Casablanca, a été fondée en 2021 par Ismail Bargach (photo) et Reda Sellak. Plus tôt dans le mois de février, elle a annoncé la réussite d’un tour de table de 4 millions de dollars pour développer sa technologie et soutenir sa croissance.

La solution dispose d’une application mobile accessible sur iOS et sur Android où elle a déjà été téléchargée plus de 100 000 fois, selon les données de Play Store. Depuis la plateforme web ou l’application mobile, les petits détaillants peuvent proposer à leurs clients des services tels que la recharge téléphonique, le paiement de factures et d’autres services numériques, sans passer par une agence bancaire traditionnelle.

Le modèle repose sur la confiance déjà établie entre les commerçants de quartier et leurs communautés. Dans un pays où les paiements en espèces restent dominants et où l’accès aux services financiers demeure inégal, ces commerces deviennent ainsi le dernier kilomètre de la finance digitale.

WafR revendique près de 20 000 commerces actifs connectés à sa plateforme, constituant l’un des réseaux marchands digitalisés les plus importants du Maroc. La start-up ambitionne désormais d’élargir son offre vers les transferts d’argent entre particuliers et les remises domestiques, renforçant son positionnement comme infrastructure fintech de proximité.

Au-delà des services financiers, la solution permet également aux marques de grande consommation de diffuser des promotions ciblées et de mieux comprendre les habitudes d’achat grâce à la collecte de données issues du commerce traditionnel.

Ce positionnement illustre une tendance croissante dans la fintech africaine Plutôt que de remplacer les réseaux existants, certaines start-up choisissent de numériser l’économie informelle pour accélérer l’adoption des services digitaux.

Adoni Conrad Quenum

Lire aussi:

Ghana : Sirius Skills propose des formations en ligne dans le numérique

Avec Raenest, Victor Alade simplifie les transactions en devises

Il propose une alternative fluide aux circuits financiers classiques. Sa solution traduit l’ambition d’un marché plus ouvert et plus fonctionnel.

Victor Alade (photo) est un entrepreneur technologique nigérian. Il est le directeur général de Raenest, une fintech qu’il a cofondée en 2022 avec Richard Oyome et Sodruldeen Mustapha.

Raenest permet aux utilisateurs d’ouvrir des comptes en devises étrangères (dollar américain, livre sterling ou euro) pour recevoir des paiements internationaux. Ces fonds peuvent ensuite être utilisés pour régler des achats en ligne, voyager, transférer de l’argent ou épargner dans la devise souhaitée. La plateforme propose également des cartes virtuelles et physiques, adaptées aux paiements et abonnements en ligne.

La start‑up s’adresse principalement aux freelances, créateurs de contenu, voyageurs, acheteurs en ligne, étudiants et vendeurs présents sur les réseaux sociaux. Elle propose en outre des programmes de récompenses pour encourager l’utilisation régulière de ses services.

Raenest développe aussi une offre dédiée aux entreprises, baptisée « Raenest Business ». Plus de 600 entreprises utilisent déjà la plateforme pour gérer leurs paiements internationaux et la réception de fonds dans plus de 13 pays. Les entreprises peuvent ouvrir un compte professionnel, encaisser des paiements de clients étrangers et rémunérer leurs collaborateurs ou prestataires à travers plusieurs marchés.

Par ailleurs, la plateforme facilite le retrait de fonds vers des comptes bancaires ou des portefeuilles de mobile money dans plus de 70 pays. Elle s’intègre aussi à de grands services tiers tels que PayPal, Payoneer, Wise, Mastercard ou Revolut.

Victor Alade est diplômé de la Federal University of Technology de Minna, au Nigeria, où il a obtenu en 2014 un bachelor en ingénierie électrique et électronique. Après ses études, il a travaillé comme ingénieur logiciel pour plusieurs entreprises technologiques, dont Procrea8 Technology Solutions, Jumia Group et Andela.

Melchior Koba

Edité par Sèna D. B. de Sodji

Lire aussi:

Beezop : Charles Dairo automatise les procédures d’entreprise

Kenya : VunaPay accélère le paiement des petits agriculteurs

Au Kenya, la start-up VunaPay a mis en place une solution numérique visant à résoudre un problème structurel du secteur agricole africain : les retards de paiement auxquels font face les petits exploitants.

Dans de nombreuses filières agricoles, les agriculteurs livrent leur production à des coopératives puis attendent parfois plusieurs mois avant d’être rémunérés, le temps que les récoltes soient vendues. Avec sa solution numérique, VunaPay propose une approche différente en introduisant un système de paiement quasi instantané, dès la livraison des produits agricoles, améliorant ainsi la stabilité financière des producteurs.

Fondée en 2023 par Gatwĩri Njogu-Mokaya (photo) et basée à Nairobi, la start-up ne se limite pas aux paiements. Elle combine plusieurs outils numériques destinés aux coopératives agricoles tels que la gestion des stocks, le suivi des producteurs, l’enregistrement des livraisons et la tenue de registres en temps réel. Cette numérisation vise à renforcer la transparence et à réduire les inefficacités administratives souvent enregistrées dans les chaînes de valeur agricoles.

Concrètement, VunaPay relie agriculteurs, coopératives et institutions financières. En sécurisant les données de production et les transactions, la solution facilite l’accès au revenu pour les producteurs tout en améliorant la gestion opérationnelle des organisations agricoles.

La jeune pousse s’inscrit dans la dynamique croissante de l’agri-fintech en Afrique de l’Est, où les innovations numériques ambitionnent de moderniser un secteur encore largement dominé par des processus manuels. La start-up a déjà intégré plusieurs coopératives opérant notamment dans les filières café, maïs et produits laitiers, et ambitionne d’étendre son modèle à d’autres régions.

Au-delà de la technologie, l’enjeu est économique et social : des paiements plus rapides permettent aux agriculteurs d’éviter l’endettement informel et de mieux planifier leurs activités agricoles. En combinant finance, data et gestion agricole, VunaPay illustre ainsi une nouvelle génération de solutions africaines cherchant à connecter innovation numérique et inclusion financière rurale.

Adoni Conrad Quenum

Edité par M.F. Vahid Codjia

Brahim Moussa Hassane connecte les Tchadiens à la finance numérique

Porté par la volonté de transformer les usages financiers au Tchad, il mise sur la technologie pour rapprocher les citoyens de leurs opérations financières. Son innovation redéfinit la manière dont la population accède, gère et valorise son argent.

Brahim Moussa Hassane (photo) est un entrepreneur technologique tchadien. Il est cofondateur et directeur général de Konoom Mobile Money, une fintech spécialisée dans les paiements en monnaie électronique. La start‑up s’adresse aussi bien aux particuliers qu’aux entreprises.

Fondée en 2025, Konoom Mobile Money propose une plateforme de services financiers 100 % numérique, qui permet d’envoyer, de recevoir et de payer de l’argent sans nécessairement passer par une banque traditionnelle. Sa raison d’être est de donner à chaque Tchadien la possibilité de gérer son argent au quotidien de manière autonome, quelle que soit sa situation géographique ou son accès aux services bancaires classiques.

La plateforme permet d’effectuer des transferts d’argent en temps réel entre plusieurs supports : portefeuilles Konoom, comptes bancaires et points d’agents. Elle donne également la possibilité de régler différents types de factures (électricité, eau, télévision, télécommunications, ainsi que d’autres services essentiels) depuis un espace unique. Enfin, elle offre la possibilité de payer les impôts et taxes gouvernementales directement depuis le portefeuille, via un portail sécurisé.

Konoom Mobile Money repose sur un portefeuille numérique dans lequel l’utilisateur peut déposer, stocker, envoyer et retirer de l’argent. Ce portefeuille devient un point central pour piloter les dépenses du quotidien, sans avoir besoin d’un compte bancaire. L’alimentation du portefeuille peut se faire par virement bancaire, via un réseau d’agents ou par des canaux de monnaie mobile, avec une disponibilité immédiate des fonds pour les opérations.

Brahim Moussa Hassane est diplômé de l’Université catholique de l’Afrique de l’Ouest (UCAO), au Sénégal, où il a obtenu en 2013 une licence en comptabilité et finance. Il est également titulaire d’un master en investissement et gouvernance d’entreprise, option ingénierie financière, obtenu en 2015 au Groupe ISM à Dakar.

Il commence sa carrière professionnelle en 2014 comme consultant au sein de MCG Afrique, un cabinet de conseil basé au Sénégal. De 2018 à 2021, il rejoint le groupe Orabank au Tchad, où il occupe successivement les postes d’analyste des risques de crédit, puis de responsable de la cellule de traitement des crédits standardisés.

Melchior Koba

Edité par Sèna D. B. de Sodji

Lire aussi:

Abena Adoma accompagne des projets numériques utiles au Ghana

PAL : Dady Emmanuel Ismael simplifie les paiements entre pays africains

En reliant les paiements africains entre eux, il redéfinit la manière dont les entreprises font circuler leurs fonds sur le continent et veut assurer une simplification des transactions.

Dady Emmanuel Ulrich Ismael (photo) est un serial entrepreneur bénino‑ghanéen dans la technologie. Il est cofondateur et directeur général de PAL, une start‑up basée en Côte d’Ivoire qui facilite les transferts d’argent et les paiements pour les entreprises et les travailleurs indépendants.

Fondée en 2021, PAL est une fintech destinée aux entreprises africaines, aux structures de transfert d’argent et aux acteurs du paiement qui souhaitent envoyer, recevoir ou convertir des fonds entre plusieurs pays du continent. La solution s’adresse également aux travailleurs indépendants et aux agents de mobile money ayant besoin de liquidités rapides pour leurs activités quotidiennes.

PAL met à la disposition de ses utilisateurs un compte et un portefeuille multidevises permettant de détenir plusieurs monnaies africaines au même endroit. À partir de ce portefeuille, il est possible d’envoyer de l’argent instantanément vers des portefeuilles mobiles, des comptes bancaires ou des portefeuilles marchands. Le compte PAL agit ainsi comme un point central pour recevoir, conserver, convertir et redistribuer des fonds, sans dépendre exclusivement des circuits bancaires traditionnels.

La plateforme propose par ailleurs un service de change en ligne, annoncé comme rapide et offrant des taux avantageux, afin de faciliter les échanges entre devises africaines. En cas de tension de trésorerie, PAL peut également fournir un apport de fonds immédiat, sans exiger de garantie, pour soutenir la continuité des activités.

En dehors de PAL, Dady Emmanuel Ulrich Ismael est aussi coprésident‑directeur général de Noworri, une solution fintech qui met en relation les acheteurs et vendeurs de cryptomonnaies. Il a cependant créé sa première entreprise en 2016, baptisée Bourseafrique, qu’il a dirigée jusqu’en 2019, visant à démocratiser l’investissement, y compris pour les personnes ne disposant pas de compte bancaire.

Diplômé de l’Université d’Abomey‑Calavi (Bénin), il y a obtenu en 2014 un bachelor en comptabilité et gestion d’entreprise. En 2016, il a effectué un stage à l’École du Patrimoine Africain (Bénin) en tant qu’assistant comptable.

Melchior Koba

Edité par Sèna D. B. de Sodji

Lire aussi:

Ghana : Sirius Skills propose des formations en ligne dans le numérique

Sympl : Mohamed El Shabrawy El Feky démocratise le paiement en plusieurs fois

À travers le paiement fractionné, il veut ancrer une nouvelle habitude d’achat en Égypte. Il rend l’accès aux achats plus souple, sans dépendre des circuits bancaires classiques.

Mohamed El‑Shabrawy El‑Feky (photo) est un entrepreneur fintech égyptien. Il est cofondateur et directeur général de Sympl, une start‑up de technologie financière qui propose une solution « achetez maintenant, payez plus tard » (BNPL). Le service permet de régler des achats auprès d’un large réseau de commerçants partenaires en plusieurs fois, sans frais supplémentaires ni intérêts.

Fondée en 2021, Sympl s’adresse à la fois aux particuliers et aux entreprises, avec l’objectif de simplifier l’acte d’achat et de faciliter l’accès à une grande variété de produits et services. La plateforme repose sur un système de paiement échelonné : le montant d’un achat est réparti en plusieurs versements. Au moment du paiement, le client sélectionne Sympl sans avoir à passer par une procédure de demande ni à constituer un dossier.

Le règlement est ensuite étalé sur une période définie, avec des échéances hebdomadaires, bimensuelles ou mensuelles. Sympl met en avant l’absence totale d’intérêts, ce qui signifie que le client rembourse uniquement le prix de son achat, sans coût financier additionnel.

Un simulateur disponible sur la plateforme permet d’estimer le plan de paiement selon le montant et la durée choisis, en indiquant le nombre de versements ainsi que la fréquence des prélèvements. Il est précisé que les montants peuvent légèrement varier, ce qui suggère une marge d’ajustement autour des estimations affichées.

Mohamed El‑Shabrawy El‑Feky est diplômé de l’Université du Caire, où il obtient en 2001 un bachelor en urbanisme et aménagement paysager. Il est également titulaire d’un master en marketing, obtenu en 2006 à l’Arab Academy for Science, Technology and Maritime Transport.

Il commence sa carrière en 2002 chez Fiat Professional, dans l’automobile, en tant que responsable marketing. Entre 2007 et 2013, il travaille chez Bank Audi, où il occupe successivement des fonctions de chef d’équipe et superviseur des ventes, de directeur adjoint des ventes, puis de chef de produit. Après un passage à Mashreq Bank comme responsable produit, il revient chez Bank Audi en 2015 en tant que directeur, responsable de segment. En 2017, il rejoint EFG Hermes comme responsable du développement des produits. L’année suivante, il intègre la fintech valU, où il exerce successivement les fonctions de directeur commercial puis de directeur général.

Melchior Koba

Edité par Sèna D. B. de Sodji

Lire aussi:

Tactful AI apporte une nouvelle vision de l’expérience client en Égypte

La Marocaine Kenza Lahlou finance les futurs champions technologiques africains

Elle mise sur la puissance de l’innovation pour transformer les réalités économiques du continent et accompagne les jeunes Africains dès l’émergence de leurs idées.

Kenza Lahlou (photo) est une investisseuse marocaine spécialisée dans la technologie. Elle est cofondatrice et associée gérante d’Outlierz Ventures, une société de capital‑risque qui soutient des entreprises africaines innovantes.

Fondée en 2017, Outlierz Ventures se concentre sur les jeunes pousses qui utilisent la technologie pour transformer des secteurs clés de l’économie africaine. L’ambition est d’accompagner celles et ceux qui s’attaquent aux défis majeurs du continent, tout en contribuant à en façonner l’avenir.

La structure intervient très tôt, dès la phase de lancement, lorsque les projets en sont encore à leurs premiers pas. Elle poursuit ensuite son accompagnement au fil des étapes suivantes, en amont des grandes levées de fonds. Cette approche permet de soutenir des entreprises en construction au moment où se définissent leurs choix stratégiques.

Outlierz Ventures entend apporter des financements, mais aussi des conseils opérationnels et un réseau de contacts utiles aux fondateurs accompagnés. Cette combinaison vise à les aider à faire face aux réalités du marché africain et à accélérer leur développement. Parmi les entreprises soutenues figurent la fintech marocaine PayTic, l’égyptienne Kashier, la start‑up sénégalaise Socium.

Avant de créer Outlierz Ventures, Kenza Lahlou avait déjà cofondé, en 2014, StartupYourLife (SYL), dont elle a été directrice générale jusqu’en 2018. SYL est une organisation à but non lucratif qui identifie, fédère et accompagne des start-up en phase d’amorçage et de démarrage au Maroc.

Kenza Lahlou est diplômée de l’INSA Rouen Normandie (France), où elle obtient en 2010 un bachelor en informatique. Elle est également titulaire d’un master en stratégie et management des affaires internationales, obtenu en 2011 à l’ESSEC Business School, sur le campus de Singapour.

Elle débute sa carrière en 2009 au Xerox Research Centre Europe (France), en tant que cheffe de produit et contrôleur qualité. En 2011, elle travaille à la Singapore Agency for Science, Technology and Research comme consultante en stratégie. La même année, au Maroc, elle rejoint Attijariwafa Bank en tant qu’analyste financière. En 2012, elle devient spécialiste en stratégie et développement commercial chez AVISE Partners, un cabinet américain de conseil en financement. Enfin, entre 2013 et 2014, elle occupe le poste de responsable des partenariats Afrique chez Viadeo, entreprise française spécialisée dans les services liés au recrutement.

Melchior Koba

Edité par Sèna D. B. de Sodji

Lire aussi:

Le Marocain Ahmed Hormal développe des solutions d’IA sur mesure pour les organisations