Nigeria : la licorne Flutterwave s’étend en Inde

La fintech nigériane Flutterwave a annoncé la semaine dernière la signature d’un partenariat avec la banque indienne IndusInd Bank. Ce partenariat permet à la licorne de favoriser l’envoie de fonds de l’Inde vers la trentaine de pays dans lesquels elle est présente via son application de transfert de fonds SendApp.

Lire aussi :

Nigeria : Nestcoin lève 1,9 millions $ pour la création de son portefeuille crypto non dépositaire

Nestcoin, une start-up nigériane opérant dans les cryptomonnaies et le web3, a annoncé la semaine dernière la réussite d’un tour de table d’un montant de 1,9 million $. Les fonds seront utilisés pour mettre en place Onboard Wallet, un portefeuille crypto non dépositaire qui permettra aux utilisateurs de transférer des fonds directement sur un compte bancaire sans passer par une bourse centralisée.

Lire aussi:

Nigeria : avec son application mobile, FoodCourt stimule la livraison de nourriture

Egypte : la start-up d’assurance maladie Sehatech lève 850 000 $ pour développer son équipe

Sehatech, une jeune pousse égyptienne spécialisée dans l’assurance maladie, a annoncé le dimanche 3 septembre la réussite d’un tour de table d’un montant de 850 000 $. Fondée en 2022 par Mostafa Tarek, Mohamed Elshabrawy et Omar Shawky, l’insurtech utilisera les fonds pour entre autres développer son équipe, améliorer ses services et l’expérience utilisateur sur ses plateformes web et mobile.

Lire aussi :

L’insurtech Naked utilise l’IA pour fournir des polices d’assurance sur mesure aux Sud-Africains

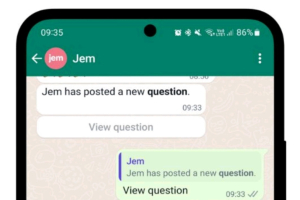

Afrique du Sud : Jem utilise WhatsApp pour numériser les processus de ressources humaines chronophages

Après avoir créé la start-up sous le nom de SmartWage, les fondateurs ont décidé d’élargir leurs offres et pour cela une mise à jour du nom a été nécessaire. Elle offre aujourd’hui plusieurs autres services.

Jem est une solution numérique développée par une jeune pousse sud-africaine. Elle permet aux employeurs de partager des documents et des informations avec leurs employés qui ne travaillent pas dans un bureau. La start-up, basée dans la ville du Cap, a été fondée en 2019 sous le nom de SmartWage par Alex Platt, Caroline van der Merwe, Nick Platt et Simon Ellis. Elle a levé environ 2,5 millions $ pour entre autres soutenir sa croissance et développer sa technologie.

« Les fiches de paie et les congés sont encore imprimés manuellement, tandis que la communication avec les employés se fait par le biais de tableaux d'affichage ou d'applications, dont l'utilisation diminue considérablement. Les procédures d'intégration et les procédures disciplinaires sont toujours basées sur le papier, ce qui coûte aux entreprises du temps, de l'argent et des ressources précieuses », indique Simon Ellis.

La solution est accessible via l’application de messagerie instantanée WhatsApp, donc les utilisateurs n’auront pas à télécharger une quelconque application sur le Play Store ou l'App Store. Jem permet de recevoir des communications à l'échelle de l'entreprise, d'accéder aux fiches de paie, de demander des congés ou encore d'accéder à des produits de bien-être financier, et tout ceci via la messagerie WhatsApp.

« Si nous pouvons faire gagner du temps et de l'argent aux employeurs grâce à la numérisation, nous pouvons combler le fossé entre les entreprises sud-africaines et leurs employés de première ligne, en aidant les entreprises à se connecter clairement et dynamiquement avec leurs employés, tout en offrant des outils de bien-être financier », explique Simon Ellis.

Pour partager les fiches de paie via la solution, chaque employé paie 4,90 rands (environ 0,26 $) par mois et pour recevoir toutes les communications, le tarif passe à 8,9 rands. Par ailleurs, la start-up permet d’accéder à des avances sur salaire. Celles-ci doivent être remboursées quand l’employé perçoit son salaire du mois.

Adoni Conrad Quenum

Lire aussi :

Nigeria : Klump, une solution de paiement différé pour les particuliers et les entreprises

Cameroun : Ricardo Konlack utilise la blockchain pour faciliter et sécuriser les transactions financières

Il est un exemple remarquable d’entrepreneur africain qui exploite la technologie blockchain pour générer un impact positif tant sur son continent que sur la scène mondiale.

Ricardo Konlack (photo), un entrepreneur originaire du Cameroun, se passionne résolument pour la technologie blockchain. En qualité de cofondateur et président-directeur général de Katika, il participe activement à révolutionner le paysage financier en Afrique grâce à l’adoption de cette technologie novatrice.

La plateforme Katika se distingue par sa capacité à proposer des solutions novatrices parfaitement adaptées aux besoins des entrepreneurs africains. Elle facilite des paiements rapides et sécurisés, offre un accès aux crédits sans nécessiter d’intermédiaires, encourage l’épargne et permet d’investir dans des projets locaux.

La mission de Katika est clairement orientée vers la promotion de l’inclusion financière, la stimulation du développement économique et le renforcement de la souveraineté numérique au sein de la population africaine.

L’approche de Katika repose sur l’utilisation de la blockchain pour établir un réseau de confiance entre les utilisateurs, réduire les coûts, accroître la transparence et garantir la protection des données. Cette plateforme s’appuie sur une communauté active et engagée qui contribue activement à sa gouvernance et à son développement.

Avec sa start-up, l’entrepreneur a été propulsé par plusieurs incubateurs et accélérateurs locaux et internationaux. Entre autres, on peut citer Founder Institute et ActivSpaces.

Ricardo Konlack est titulaire d’un diplôme en génie civil obtenu en 2020 à la Technische Hochschule Mittelhessen d’Allemagne. La première entreprise de l’entrepreneur s’appelle BrickBuilding, une société qui conçoit, fabrique et distribue des produits qui touchent au génie civil, à l’architecture, au bâtiment et aux travaux publics.

Melchior Koba

Lire aussi :

La start-up nigériane Itana obtient un financement 2 millions $ pour créer une zone franche numérique en Afrique

Itana, une start-up nigérianne qui conçoit des produits et services pour favoriser l'économie numérique de l'Afrique a annoncé, le mercredi 6 septembre, l’obtention de 2 millions $ dans le cadre d’un tour de table mené par des investisseurs mondiaux en capital-risque LocalGlobe, Amplo, Pronomos Capital et Future Africa.

Prévue pour devenir la première zone franche numérique d'Afrique, cette étape de financement soutiendra les efforts d'Itana pour améliorer l'indice de facilité de faire des affaires, stimuler l'investissement direct étranger et catalyser l'emploi au Nigeria.

We’re thrilled to announce our $2m pre-seed funding, led by @localglobevc, Amplo, @PronomosVC, and@anafricanfuture.

— Itana (formerly Talent City) (@ItanaAfrica) September 6, 2023

Africa's first Digital Free Zone for the Digital Economy is becoming a reality! 🌍 pic.twitter.com/k4shpUekvQ

Lire aussi :

La start-up kényane Kotani lève 2 millions $ pour faciliter l’envoie de fonds en cryptomonnaie

Kenya : l'application mobile Alvin permet de gérer son budget

Dans le but d’aider les populations à acquérir une discipline financière, un tech entrepreneur a mis en place une solution sur mesure. Elle se mue en gendarme de vos finances.

Alvin App est une solution fintech développée par une start-up kényane. Elle permet aux utilisateurs de gérer leur argent dans le but d’économiser et de s’offrir une certaine aisance financière. La start-up, basée à Nairobi, a été fondée par Winston Reid. En 2022, elle a levé un montant de 740 000 $ pour accélérer sa croissance.

« Alvin est conçu pour être votre compagnon de poche quotidien qui vous donne l'impression de maîtriser votre situation financière et de vous engager chaque jour sur la voie de l'achat d'un terrain ou d'une maison. [...] Les seules applications de finances personnelles que nous avons pu trouver au Kenya n'étaient pas optimisées pour le contexte local, n'offraient pas de conseils pour nous aider à acquérir les actifs pour lesquels nous voulions épargner, et offraient seulement la possibilité d'épargner mais sans soutien quotidien pour nous aider à épargner pour des objectifs qui nécessitent de la constance sur de longues périodes de temps », explique Winston Reid.

L’application mobile est accessible uniquement sur Android. L’utilisateur, après téléchargement, devra se créer un compte puis définir ses objectifs de dépenses et d’épargne pour permettre à l’application de suivre son budget. Alvin définit des seuils journaliers, hebdomadaires ou encore mensuels de dépenses dans le but de vous permettre de suivre l’évolution de votre épargne.

Outre la mise en place du budget, Alvin assiste l’utilisateur au quotidien en envoyant des alertes budgétaires sans que vous ayez besoin d’accéder à l’application. Elle effectue également des analyses comparant les dépenses actuelles à celles des mois précédents. L’objectif est de mettre en place une routine de dépenses et de s’y tenir pour atteindre plus aisément les objectifs préalablement définis.

« Pour qu'une personne puisse acquérir des habitudes d'épargne durables, il faut qu'elle ait des habitudes de consommation durables. Et pour ce faire, il faut offrir aux gens plus de soutien que des rappels pour effectuer des dépôts », indique Winston Reid.

Adoni Conrad Quenum

Lire aussi :

La start-up kényane Kotani lève 2 millions $ pour faciliter l’envoie de fonds en cryptomonnaie

Kotani, une start-up kényane spécialisée dans les crypto-transfert de fonds a annoncé récemment avoir obtenu un préfinancement de 2 millions $.

Selon les responsables de la start-up, les fonds permettront aux Africains qui n'ont pas accès aux banques et à la connexion Internet d’envoyer de l’argent dans leur pays via les crypto-monnaies et sans Internet.

Lire aussi :

Au Kenya, Juliet Shiro Njoroge met une plateforme d’épargne-achat à la disposition de tous

Elle a acquis une grande expérience professionnelle en travaillant pour plusieurs entreprises au fil des années. Elle est désormais à la tête de sa propre start-up qui permet à ses clients d’acheter des articles coûteux sans s’endetter.

Juliet Shiro Njoroge (photo) est une entrepreneure kényane diplômée de l’université de Nairobi où elle a obtenu en 2016 un bachelor en droit. Elle est une cofondatrice et la responsable de la croissance de Mosmos, une plateforme d’épargne-achat basée sur des objectifs qui aide les habitants des marchés émergents à acheter des articles coûteux sans stress ni dette, tout en gagnant des récompenses en espèces.

A travers sa plateforme, Mosmos, fondée en 2021 par Juliet Shiro Njoroge et Chengo Masha, permet à ses utilisateurs d’épargner pour acheter plusieurs articles, allant des appareils électroniques et électroménagers aux fournitures de décoration, sans recourir à la dette grâce à un système de paiement flexible. Elle récompense ses clients les plus actifs et réguliers dans leur paiements.

https://www.linkedin.com/posts/mosmoshq_mosmos-saver-of-the-month-june-2023-activity-7100060532170235904-OLyL?utm_source=share&utm_medium=member_desktop

En mars 2023, à l’occasion de la Journée internationale de la femme, l’entreprise a été sélectionnée pour faire partie de la première cohorte de l’accélérateur Google for Startups : Women Founders (Africa). Cinq mois après, en août, elle a été sélectionnée parmi les 20 start-up africaines qui participeront à la quatrième édition du programme de mentorat The Future is Female. Toujours dans le mois d’août, elle a levé auprès de Catalytic Africa une somme de 66 000 $.

Tout au long de sa carrière, Juliet Shiro Njoroge a occupé plusieurs postes dans plusieurs domaines différents. Brand Ambassador du programme de formation au développement des compétences professionnelles YUSUDI, entre 2015 et 2016, elle a ensuite travaillé pour Trinc Media en tant que gestionnaire des comptes. En 2017, elle rejoint l’agence Catapult Brand Consulting en tant que responsable des comptes numériques. En 2018, elle a été embauchée par Ogilvy, une entreprise de publicité, comme gestionnaire de compte.

En 2019, elle devient responsable marketing et des grands comptes de Turaco, une entreprise tech de micro-assurance. En 2020, elle est nommée consultante en marketing et communication de BFA Global, une société de conseil spécialisée dans l’innovation financière et numérique. Entre 2021 et 2022, elle occupe successivement le poste de responsable marketing, ainsi que celui de chef partenariats et de la croissance hors ligne de Koa Technology.

Melchior Koba

Lire aussi :

Kenya : Abraham Mbuthia facilite le commerce africain par l’automatisation des PME

Nigeria : la start-up Anchor lève 2,4 millions $ pour élargir son offre de produits

Anchor, une fintech nigériane qui fournit des interfaces de programmations aux entreprises pour faciliter la création de produits bancaires, a annoncé le lundi 4 septembre la réussite d’un tour de financement d’un montant de 2,4 millions $. L’opération a été dirigée par Goat Capital avec la participation de FoundersX Ventures, de Rebel Fund, d'Y Combinator ou encore de Byld Ventures. Les fonds seront utilisés pour élargir son offre de produits.

Lire aussi :