Cabrel Dji numérise la gestion des tontines au Cameroun

Ingénieur de formation et passionné par les solutions numériques, il construit son parcours entre innovation technologique et entrepreneuriat, en plaçant la création d’outils pratiques au centre de son engagement.

Cabrel Dji (photo) est un ingénieur en télécommunications et un entrepreneur technologique camerounais. Il est cofondateur et directeur général de FreemoPay, une start-up de technologie financière.

Fondée en 2021, FreemoPay développe une solution destinée aux petits commerçants pour faciliter la réception des paiements sans contrainte liée à la disponibilité de monnaie physique. L’application propose des services d’épargne, de paiement et de prêt. Sa mission est de moderniser et de sécuriser la gestion des tontines, grâce à une technologie innovante qui facilite la vie des Camerounais.

Concrètement, l’application permet de cotiser à distance et à tout moment. Les petites entreprises peuvent y inscrire et gérer les membres de leurs tontines, recevoir des notifications instantanées lors des versements et accéder à des rapports automatisés et détaillés.

Avant FreemoPay, Cabrel Dji avait lancé en 2019 IMOBBIS, une application destinée à simplifier la recherche de logement, qu’il a dirigée jusqu’en 2022. Il a également cofondé en 2021 ThêtaTECHS, un prestataire de services informatiques et technologiques, dont il a été directeur général jusqu’en 2022.

Il est diplômé de l’Université de Yaoundé I, où il a obtenu une licence en électronique, électrotechnique et automatique. Il a ensuite poursuivi sa formation à l’École nationale supérieure des postes et télécommunications du Cameroun, dont il est diplômé en télécommunications (2021) et en sécurité des réseaux et systèmes (2023).

Melchior Koba

Lire aussi:

Au Cameroun, Quicky Services connecte prestataires de services et clients via son app mobile

L’Ivoirien Lacina Coulibaly conçoit des technologies pour faciliter les paiements

En Afrique, le développement des infrastructures de paiement devient un enjeu stratégique pour les échanges commerciaux. Certains entrepreneurs se positionnent pour créer des systèmes capables de connecter les marchés locaux aux flux financiers internationaux.

Lacina Pehon Coulibaly (photo) est un entrepreneur ivoirien. Il est le fondateur et le directeur général de ClaPay, une start-up de technologie financière qui développe une infrastructure de paiement visant à connecter l’Afrique à l’économie mondiale.

Fondée en 2019, ClaPay conçoit des technologies et infrastructures de paiement pour les entreprises et institutions souhaitant offrir une expérience sécurisée et accessible à leurs clients. La start-up propose un agrégateur de paiements permettant d’accepter des transactions partout en Afrique, sur des applications mobiles et web.

« Nous nous présentons sous forme de portefeuille électronique sur lequel on peut créer des comptes en plusieurs devises étrangères, envoyer, demander, recevoir et faire des paiements en ligne. La start-up propose en réalité un portefeuille électronique qui permet d’envoyer et de recevoir de l’argent sans frais, en utilisant les services de mobile money », expliquait Lacina Pehon Coulibaly en 2022.

La solution facilite le paiement pour les entreprises comme pour les particuliers. ClaPay, qui se concentre sur les marchés africains, est déjà présente dans dix pays, parmi lesquels la Côte d’Ivoire, le Burkina Faso, le Mali, le Sénégal, le Bénin et le Togo.

La start-up propose également des services d’audit informatique, de sécurité des systèmes et réseaux, ainsi que de sécurité électronique. Elle accompagne les entreprises dans leur intégration numérique, en développant des applications web et mobiles.

Lacina Pehon Coulibaly est docteur en droit bancaire, droit des affaires, finance et valeurs immobilières. Il a obtenu son diplôme en 2022 à l’Académie russe du travail et des relations sociales de Moscou, avec la mention très honorable et les félicitations du jury. Il a également reçu le prix de la meilleure thèse en droit à Moscou.

Melchior Koba

Edité par Sèna D. B. de Sodji

Lire aussi:

L’Ivoirien Marcelin Zouzou Ziago numérise la gestion opérationnelle des entreprises

Kredete sécurise 22 millions $ pour renforcer l’accès au crédit des immigrés africains

La fintech Kredete, spécialisée dans l’inclusion financière des immigrés africains, a annoncé le lundi 15 septembre avoir levé 22 millions $ en Série A. L’opération a été menée par AfricInvest, avec la participation de Partech et de Polymorphic Capital. Les fonds permettront à la start-up de financer son expansion au Canada, au Royaume-Uni et en Europe.

Lire aussi:

La fintech sud-africaine Float a levé 2,6 millions $ pour développer ses activités

Mobile Money : 18 ans d’innovation en Afrique et des opportunités à saisir

Portée par l’essor fulgurant de la téléphonie mobile, l’Afrique a transformé le téléphone en véritable outil bancaire. Des millions de personnes auparavant exclues du système financier accèdent désormais à des services de transfert, d’épargne et de paiement. Une mutation profonde et discrète qui redessine les économies et bouscule les modèles traditionnels de la finance.

Depuis une quinzaine d’années, l’Afrique est au cœur d’une révolution financière déterminante : celle du Mobile Money. Ce système, qui permet d’envoyer, recevoir et stocker de l’argent à partir d’un simple téléphone portable, a radicalement transformé les usages financiers sur le continent. Alors que 57 % des Africains ne possédaient toujours aucun compte bancaire en 2021 selon le rapport « Digital Banking In Sub-Saharan Africa » de BPC et Fincog, le nombre de comptes Mobile Money a continué de prendre de l’ampleur.

Lancé au Kenya en 2007, le service comptait un peu plus de 57 millions d’abonnés en Afrique subsaharienne en 2012. Neuf ans plus tard, en 2021, ce chiffre avait grimpé à 621 millions d’utilisateurs. En 2024, l’Afrique a atteint 1,1 milliard de comptes Mobile Money enregistrés (53% du nombre mondial), représentant 81 milliards de transactions financières d’une valeur de 1,1 trillion de dollars (66% de la valeur mondiale), d’après les données de l’Association mondiale des opérateurs de téléphonie (GSMA).

En Afrique, le Mobile Money est devenu bien plus qu’un simple outil de transfert. Il est devenu une industrie à part entière génératrice de croissance, d’inclusion financière et d’opportunités socio-économiques. De Nairobi à Dakar, en passant par Abidjan et Lagos, le téléphone portable a transformé la manière dont des millions d’Africains accèdent aux services financiers, créant un impact mesurable sur le produit intérieur brut (PIB) et sur la vie quotidienne.

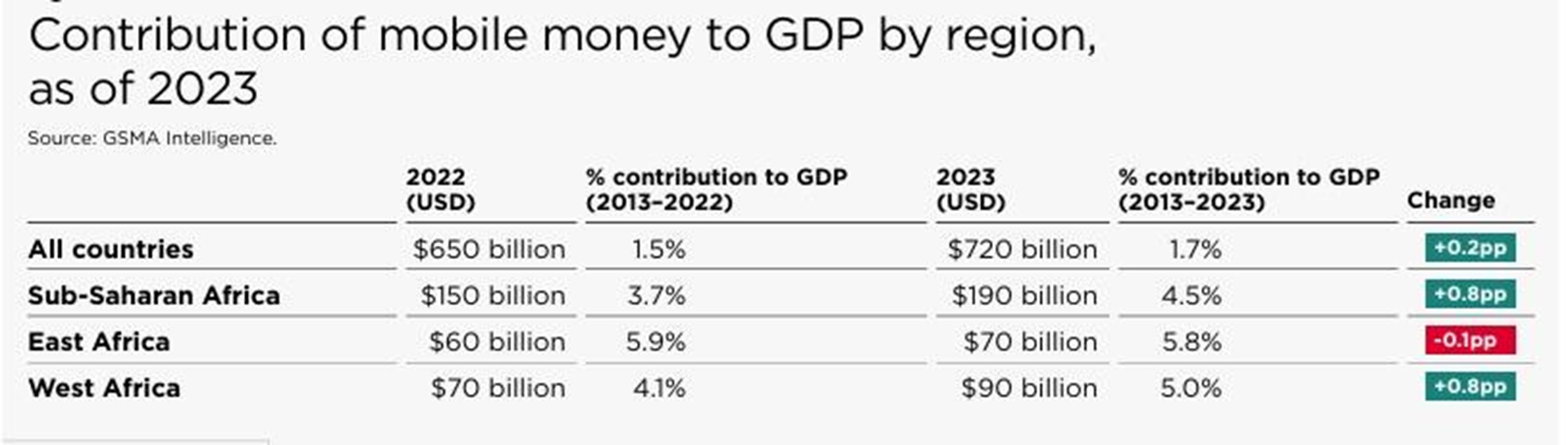

Un poids croissant dans le PIB africain

Le secteur de l’argent mobile ne se contente plus d’inclure les populations exclues du système bancaire traditionnel : il contribue massivement à l’économie. Selon les données de 2023, le PIB total des pays disposant de services de Mobile Money était supérieur de 720 milliards de dollars à ce qu’il aurait été sans cette innovation. En Afrique subsaharienne, berceau et épicentre de cette révolution, la contribution est passée de 150 milliards de dollars en 2022 à 190 milliards en 2023. Les écarts sont toutefois notables selon les zones.

Source: GSMA

« Le Mobile Money a eu un impact plus important sur le PIB des pays d'Afrique de l'Ouest que partout ailleurs sur le continent. Cela apparaît clairement lorsque l'on compare les pays d'Afrique subsaharienne. Au Bénin, en Côte d'Ivoire, au Ghana, en Guinée, en Guinée-Bissau, au Sénégal et au Liberia, le Mobile Money a contribué à plus de 5 % du PIB. En Afrique de l'Est, le Mobile Money a contribué à plus de 5 % du PIB du Kenya, du Rwanda, de l'Ouganda et de la Tanzanie. Ailleurs en Afrique subsaharienne, la contribution du Mobile Money au PIB a été mitigée. En Afrique centrale, le Cameroun, le Congo et le Gabon ont chacun enregistré une contribution comprise entre 5 % et 8 %. En Afrique australe, où le Mobile Money est moins répandu, les contributions au PIB restent généralement inférieures à 5 %. À mesure que l'utilisation du Mobile Money se développe en Afrique subsaharienne, son impact sur le PIB national pourrait également augmenter ».

Des impacts socio-économiques tangibles

Au-delà des chiffres macroéconomiques, l’argent mobile a des répercussions directes sur la vie des populations. Au Mali, la start-up OKO, en partenariat avec Orange Money, a permis à plus de 41 000 agriculteurs de souscrire à une assurance indicielle contre les aléas climatiques. En Éthiopie, l’alliance entre Lersha, Telebirr et M-PESA propose prêts groupés et couvertures agricoles, renforçant la sécurité alimentaire. Le modèle pay-as-you-go (PAYG), qui permet d’acheter des kits solaires en payant par mobile, explose en Afrique de l’Est. Des pays comme le Kenya, l’Ouganda et la Tanzanie illustrent comment Mobile Money et énergies renouvelables forment un tandem pour l’électrification rurale. Selon la GSMA, le Mobile Money contribue à 15 des 17 Objectifs de Développement Durable, notamment la lutte contre la pauvreté, l’égalité des genres et l’accès à l’éducation.

Le Mobile Money permet aujourd’hui : d’épargner directement depuis son téléphone, d’accéder à du crédit, de souscrire à des assurances, de régler des factures, des frais scolaires ou des paiements marchands. Cette diversification transforme les téléphones en banques de poche, adaptées aux besoins d’une population souvent éloignée des agences bancaires. En 2024, toutes les régions africaines ont enregistré une progression de l’usage du Mobile Money.

Aperçu régional de la Croissance en Afrique (2024)

|

Région |

Services actifs |

Comptes enregistrés |

Comptes actifs 30j |

Transactions |

Valeur des transactions |

|

Afrique subsaharienne |

N/A |

1,1 milliard (+19%) |

286 millions (+12%) |

81 milliards (+22%) |

1,1 trillion USD (+15%) |

|

Afrique de l'Ouest |

74 |

485 millions (+21%) |

97 millions (+13%) |

22 milliards (+15%) |

357 milliards USD (+5%) |

|

Afrique de l'Est |

57 |

459 millions (+15%) |

149 millions (+12%) |

52 milliards (+25%) |

649 milliards USD (+23%) |

|

Afrique australe |

15 |

27 millions (+19%) |

4 millions (-20%) |

543 millions (-9%) |

6 milliards USD (+4%) |

|

Afrique centrale |

19 |

104 millions (+24%) |

32 millions (+13%) |

7 milliards (+22%) |

83 milliards USD (+7%) |

|

Afrique du Nord |

13 |

25 millions (+24%) |

3 millions (+44%) |

262 millions (+63%) |

10 milliards USD (+53%) |

Source : Agence Ecofin

Les leaders du marché

Le succès enregistré par le Mobile Money au fil des années en Afrique a suscité un investissement croissant des opérateurs télécoms dans le service. Aujourd’hui, quelques leaders se démarquent clairement sur le marché.

Orange

Depuis son lancement en 2008 en Côte d'Ivoire, Orange Money a évolué pour devenir un acteur majeur de l’inclusion financière, atteignant 40 millions d’utilisateurs actifs et 164 milliards € de transactions en 2024. Le service qui est disponible dans les 16 marchés africains du groupe télécoms français revendique 25 millions de transactions par jour. Lors d’un atelier organisé le 15 avril 2025, dans le cadre du GITEX au Maroc, Jérôme Hénique, alors directeur général d’Orange Afrique et Moyen-Orient (OMEA), déclarait qu’Orange Money a vu sa valeur de transactions plus que doubler entre 2021 et 2024. Elle est passée de 46 milliards € à 164 milliards €. Le service enregistre jusqu’à 700 millions € transférés chaque mois, et des services financiers tels que le crédit et l’épargne avec Orange Bank Africa qui compte 1,7 million de clients en 2024 et en partenariat avec d’autres banques dans les pays où Orange Bank Africa n’est pas présent.

MTN

En 2024, le groupe MTN a revendiqué plus de 63 millions d'utilisateurs actifs mensuels de son service MTN MoMo dans 14 de ses 16 marchés. Ceux-ci ont effectué plus de 20 milliards de transactions pour une valeur totale supérieure à 320 milliards de dollars américains, révèle l’entreprise télécoms. Comme son concurrent Orange Money, MTN MoMo permet notamment aux utilisateurs d'accéder à des services de paiement, de commerce électronique, d'assurance, de prêt et de transfert d'argent.

Airtel Africa

La branche du groupe de télécommunications indien Bharti Airtel revendiquait 38 millions de clients Airtel Money (+20,7 %) sur les 14 marchés africains en 2024. La solution qui propose des services d’envoi et retrait d’argent, de paiement par portefeuille électronique, des microcrédits, des services d'épargne et des transferts d'argent internationaux a généré un chiffre d'affaires de 837 millions de dollars en 2024. Soit une croissance de 32,8 % à taux de change constant par rapport aux 692 millions de dollars enregistrés en 2023.

Vodacom Group

La société a déclaré 87,7 millions de clients pour ses services financiers mobiles, y compris Safaricom, pour l’exercice financier 2024 clos en mars 2025. Les solutions VodaCash et M-Pesa, opérationnels à travers huit marchés africains, ont traité plus de 450,8 milliards de dollars de transactions sur l'année, soit une hausse de 18,3 %. Le chiffre d'affaires des services financiers a progressé de 17,6 % sur une base normalisée, représentant 11,6 % du chiffre d'affaires des services du Groupe. Safaricom a également enregistré un chiffre d'affaires de 22,6 milliards de rands dans le secteur des services financiers. Pour le M-Pesa en particulier, proposé par Safaricom au Kenya et en Ethiopie, le service a généré 161,1 milliards shillings kényans (1,2 milliard $) pour 37,1 millions d’utilisateurs.

Les obstacles à surmonter

Malgré l’impact considérable du Mobile Money sur l’économie africaine et les conditions de vie de millions de personnes, plusieurs défis freinent la pleine expression du potentiel transformateur du service.

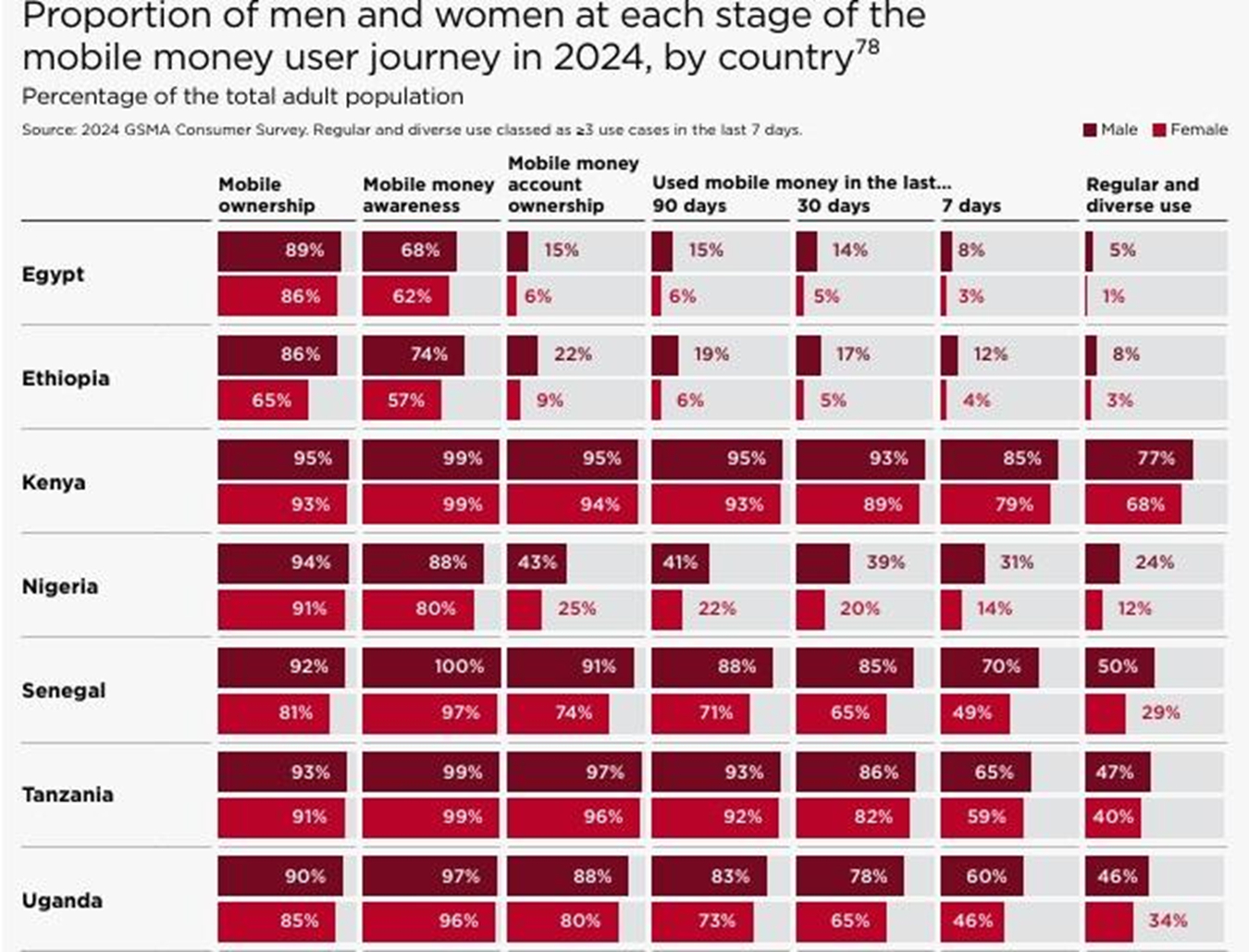

L’écart persistant dans la possession de téléphones mobiles, prérequis pour l’utilisation des services financiers, avec 8% de femmes en moins que d’hommes propriétaires dans les pays à revenu faible et intermédiaire. Cet écart varie selon les pays : l’Éthiopie affiche par exemple un niveau particulièrement bas (plus d’un tiers des femmes sans mobile).

La fracture de genre persiste aussi en matière de possession d’un compte Mobile Money dans plusieurs pays. GSMA révèle que la plupart des pays étudiés en 2023 n'ont constaté aucune amélioration du taux de détention de comptes bancaires par les femmes ni de leur écart de genre respectif en 2024. Pour certains, l'écart de genre stagne pour la troisième année consécutive. C'est le cas du Sénégal où la détention d'un compte bancaire est désormais quasi universelle pour les hommes, mais plus d'un quart des femmes n'en possèdent toujours pas. Une amélioration a été constatée au Nigeria, où l'écart entre les sexes est passé de 46 % à 41 %. En 2024, le taux de détention de comptes bancaires a augmenté tant chez les hommes que chez les femmes.

La faible littératie financière numérique fait que beaucoup d’utilisateurs maîtrisent mal les fonctionnalités avancées en Afrique. En 2024, des écarts entre les sexes existaient pour les transactions de base, telles que les dépôts, les retraits et les virements P2P, ainsi que pour les transactions liées à l'écosystème et les services financiers connexes, déplore GSMA.

Parmi tous les adultes ayant déjà utilisé l'argent mobile, les femmes de presque tous les pays étudiés étaient moins susceptibles d'avoir utilisé le Mobile Money. Au Sénégal, 5 % des femmes, contre 16 % des hommes, ont indiqué recevoir des salaires ou des rémunérations. Au Nigeria, un quart des femmes interrogées contre 41 % des hommes ont affirmé recevoir des paiements d'un client. Au Kenya, la moitié des femmes kenyanes interrogées avaient effectué un paiement marchand, contre deux tiers des hommes.

Source : GSMA

À mesure que l'écosystème financier mondial devient de plus en plus interconnecté, le risque de fraude s'est accru. Dans plusieurs pays d'Afrique, d'Asie et d'Amérique latine, l'usurpation d'identité, la fraude interne, la cyberfraude et la fraude par des agents ont eu un impact sur l'argent mobile. GSMA explique que chaque catégorie de menace peut être subdivisée en typologies plus précises, telles que l'ingénierie sociale, l'attaque de type « man-in-the-middle » et les logiciels malveillants, entre autres. La GSMA considère que de nombreux régulateurs soutiennent modérément la lutte contre la fraude liée à l'argent mobile. Elle affirme que plus de 70 % des fournisseurs de Mobile Money estiment que les autorités chargées de l’application de la loi sont inefficaces, faute de compétences techniques, de moyens suffisants et en raison de la corruption.

Une industrie appelée à peser davantage

L’argent mobile est désormais reconnu comme un moteur structurel du développement africain. Il ne s’agit plus seulement d’un outil d’inclusion, mais d’une industrie intégrée, capable de générer des revenus, d’accroître la résilience des ménages et de soutenir des secteurs stratégiques comme l’agriculture et l’énergie.

Avec plus d’un trillion de dollars de transactions enregistrées en 2024, le Mobile Money est devenu un pilier de l’économie numérique africaine. Son avenir reposera sur deux leviers clés : généraliser l’interopérabilité internationale, afin de fluidifier les transferts transfrontaliers directement entre opérateurs télécoms de régions différentes, et le renforcement de la confiance par la régulation et la lutte contre la fraude.

Muriel Edjo

Lire aussi:

Mobile money : l’épargne progresse, mais le crédit stagne toujours en Afrique (Banque mondiale)

Janet Kuteli facilite l’accès au crédit pour les entrepreneurs informels

Après plusieurs années passées dans des institutions financières, elle se tourne vers l’entrepreneuriat. Son objectif est de permettre aux Kényans de financer plus facilement leurs projets.

Janet Kuteli (photo) est une entrepreneure kényane active dans le secteur financier en Afrique. Elle est fondatrice et directrice générale de Fortune Credit, une institution de microfinance basée à Nairobi.

Fondée en 2014, Fortune Credit vise à soutenir les populations marginalisées et les petits entrepreneurs exclus des banques traditionnelles, notamment dans le secteur informel, comme les conducteurs de taxi-moto. L’entreprise propose des services de crédit et d’assurance pour faciliter l’autonomisation économique des populations rurales du Kenya.

Fortune Credit s’appuie sur les données des plateformes de paiement mobile, telles que M-Pesa, pour évaluer le profil de crédit des emprunteurs et proposer des prêts adaptés aux besoins des travailleurs indépendants. Ce mécanisme permet à de nombreux conducteurs de moto d’obtenir un financement pour acquérir leur propre véhicule, faisant de leur outil de travail un actif durable.

L’institution offre également des prêts agricoles destinés aux petits exploitants, entrepreneurs et coopératives. Ces solutions de financement permettent l’achat d’intrants et d’équipements, ou le développement des activités agricoles.

Fortune Credit a été retenue parmi les dix finalistes de l’édition 2025 d’Africa’s Business Heroes. L’entreprise compte plus de 23 000 clients actifs, a octroyé plus de 40 000 prêts depuis sa création et collabore avec plus de vingt partenaires à l’international.

Janet Kuteli est diplômée de la Kenyatta University au Kenya, où elle a obtenu en 2001 un bachelor en comptabilité et en 2012 un master en administration des affaires. Elle a commencé sa carrière en 2007 à la Co-operative Bank of Kenya, où elle a occupé successivement les postes de directrice adjointe du département des microcrédits et de directrice des succursales d’Embakasi puis de Kawangware. Entre 2013 et 2014, elle a dirigé la succursale de la National Bank of Kenya à Kenyatta.

Melchior Koba

Lire aussi:

Serah Mwikali Katusya améliore la présence numérique des entreprises africaines

Craig Newborn offre aux acheteurs au détail des options de paiement flexibles

Acteur du secteur technologique en Afrique du Sud, il développe des solutions numériques qui transforment les pratiques de paiement et le commerce local.

Entrepreneur sud-africain actif dans les technologies financières, Craig Newborn (photo) est l'un des fondateurs de PayJustNow, une entreprise spécialisée dans les solutions de paiement différé « Buy Now Pay Later » (BNPL).

Fondée en 2019, PayJustNow propose aux consommateurs une solution permettant d’acheter immédiatement et de régler en plusieurs fois sans frais. Cette formule vise à préserver le pouvoir d’achat dans un contexte marqué par l’inflation et la hausse des taux d’intérêt, tout en réduisant les risques de surendettement.

La plateforme intègre une fonctionnalité « Deals », qui donne accès à des offres promotionnelles directement depuis le compte utilisateur. Elle propose également un prêt personnel pouvant atteindre 25 000 rands, soit environ 1400 USD.

Sur sa page LinkedIn, PayJustNow affirme qu’elle « transforme le paysage commercial sud-africain en offrant commodité et accessibilité aux consommateurs, tout en stimulant les ventes et en améliorant la fidélisation de la clientèle pour les détaillants ».

Craig Newborn est diplômé de la Stellenbosch University, où il a obtenu en 2002 une licence en ingénierie électronique et électrique. La même année, il débute sa carrière chez In2One SA comme directeur de la stratégie technique.

En 2005, il rejoint Global Voice Group, fournisseur de solutions informatiques basé en Espagne, en tant que vice-président chargé des divisions International Voice et Data Gateway. En 2009, il intègre Itemate Solutions, éditeur de solutions numériques, d’abord comme directeur des opérations, puis comme directeur général à partir de 2014, poste qu’il occupe jusqu’en 2020.

Melchior Koba

Adrian Hope-Bailie facilite l’épargne et l’investissement en Afrique

Il s'est imposé au fil des années comme une référence dans le secteur des paiements numériques en Afrique du Sud. Son parcours retrace une évolution constante entre ingénierie logicielle, fintechs internationales et entrepreneuriat.

Spécialiste sud-africain des paiements numériques, Adrian Hope-Bailie (photo) est cofondateur et directeur général de Fynbos Money, une entreprise de technologie financière fondée en 2021.

Fynbos Money développe une plateforme d’épargne et d’investissement destinée aux particuliers, avec pour objectif de fournir un accès simplifié et sécurisé à des services financiers contemporains. L’entreprise s’est fixée pour mission « d’aider un million de jeunes sud-africains à ouvrir un compte d’épargne libre d’impôt (TFSA) afin de se lancer dans l’investissement ».

La société s’appuie sur le protocole Interledger pour proposer une solution de paiement universelle intégrée à son portefeuille numérique. Ce portefeuille, conforme aux standards des paiements ouverts (Open Payments), permet de relier plusieurs comptes et identités financières dans un même espace. Les utilisateurs peuvent ainsi gérer leurs fonds, épargner régulièrement et investir plus facilement.

Diplômé de l’université du Cap, Adrian Hope-Bailie a obtenu en 2005 une licence en systèmes d’information. Il débute sa carrière comme développeur dans plusieurs entreprises sud-africaines.

En 2008, il rejoint dotMobi en Irlande comme ingénieur principal. L’année suivante, il devient responsable des services professionnels en Afrique chez S1 Corporation. En 2012, il intègre la fintech américaine ACI Worldwide comme responsable des services pour l’Afrique, puis rejoint Paycorp Holdings en tant que spécialiste en développement de produits.

En 2013, il devient responsable du développement des produits chez Sanchion Payment Solutions. Entre 2018 et 2021, il occupe le poste de responsable Interledger et services chez Coil, société spécialisée dans la monétisation de contenus sur Internet. Il y contribue activement au développement du protocole Interledger et des standards Open Payments.

Melchior Koba

Lire aussi:

Onkgopotse Khumalo connecte les Africains à des professionnels de santé mentale

Marvin Peter Akankwasa connecte PME africaines et prêteurs

Il façonne l’accès au financement en Afrique grâce à des initiatives technologiques. De la finance numérique aux transports en ligne, son parcours illustre la manière dont l’innovation peut transformer les secteurs traditionnels et faciliter l’entrepreneuriat local.

Marvin Peter Akankwasa (photo) est un entrepreneur ougandais actif dans le secteur technologique et spécialisé dans la finance. Il est le fondateur et le directeur général de Social Lend Africa, une start-up fintech basée à Kampala.

Fondée en 2019, Social Lend Africa propose une plateforme numérique qui utilise l’intelligence artificielle pour connecter directement prêteurs et emprunteurs. La plateforme s’adresse principalement aux petites entreprises et aux entrepreneurs qui rencontrent des difficultés à obtenir des financements par les canaux bancaires traditionnels.

Elle permet aux emprunteurs d’accéder à des crédits à des taux calculés par les algorithmes de la start-up. Les prêteurs, de leur côté, disposent d’un système d’évaluation algorithmique pour sécuriser leurs investissements. Les emprunteurs doivent fournir leurs coordonnées, leur identité, des preuves de domicile, des documents liés à leurs activités commerciales et leurs certificats fiscaux. Les prêteurs, eux, doivent seulement attester de la provenance de leurs fonds.

Marvin Peter Akankwasa est également le fondateur d’Highlend, une start-up lancée en 2023 qui développe une technologie de décision de crédit pour améliorer la gestion du risque. L’entreprise vise à accompagner 10 000 institutions financières de petite et grande envergure dans 10 pays africains d’ici 2033.

Sa première entreprise est African Food Vending Solutions, un distributeur de restauration rapide lancé en 2015. En 2018, il a cofondé Ugabus, un réseau de bus interurbains et intervilles, accompagné d’une plateforme de réservation en ligne. L’entreprise a été rachetée en 2021 par Treepz, une start-up technologique de transport, où il a occupé le poste de responsable des affaires juridiques et générales de 2021 à 2023.

Melchior Koba

Edité par Sèna D. B. de Sodji

Lire aussi:

Urban Ubuntu se spécialise dans l’assurance obsèques pour la diaspora africaine

En Afrique du Sud, une jeune pousse se positionne comme une insurtech combinant sensibilité culturelle, accessibilité mobile et technologie blockchain pour répondre à un véritable besoin financier et social.

Urban Ubuntu est une solution numérique développée par une jeune pousse sud-africaine. Elle se spécialise dans l’assurance obsèques et rapatriements pour la diaspora africaine, en commençant par la communauté kényane résidant en Afrique du Sud. La start-up basée à Pretoria a été fondée en 2019 par Shingie Maramba.

« Les funérailles représentent souvent la dépense la plus importante pour les familles de la diaspora, avec un coût compris entre 7000 et 10 000 USD par cas. Les familles dépendent fortement des transferts de fonds, ce qui peut épuiser leurs économies et retarder les enterrements. Les assureurs traditionnels manquent de sensibilité culturelle, de rapidité de paiement et de commodité mobile » a déclaré Shingie Maramba.

La plateforme propose une combinaison de technologies innovantes telles qu’une IA de prise en compte des rites culturels permettant de proposer des services funéraires en adéquation avec les traditions, une transparence fondée sur la blockchain ou encore des paiements adaptés à la diaspora, compatbiles avec M-Pesa, services de change ou applications bancaires.

Pour faciliter encore plus le processus, Urban Ubuntu s’appuie sur des partenaires comme Old Mutual pour la souscription des contrats, AVBOB pour la logistique de rapatriement, Kenbright pour un service client 24/7, et KEDASA SACCO pour la distribution des produits.

Après le Kenya, la start-up entend s’étendre vers les marchés de la diaspora aux USA, en Europe et en Australie, puis déployer ses services sur les 14 marchés africains couverts par son partenaire Old Mutual, où les flux de remises dépassent 30 milliards USD par an.

« Avec 5 milliards USD de transferts de fonds vers le Kenya chaque année, les fondateurs ont vu une opportunité de réorienter une partie de ces fonds vers une couverture funéraire structurée, abordable, personnalisable et numérique » ajoute Shingie Maramba.

Adoni Conrad Quenum

Edité par : Feriol Bewa

Lire aussi:

Au Nigeria, Zepay agrège divers services financiers en ligne

Avec Konnect Networks, Amin Ben Abderrahman simplifie les flux financiers des PME

En Afrique, la finance numérique évolue rapidement, portée par des initiatives locales qui changent la manière dont entreprises et particuliers interagissent avec l’argent. De jeunes dirigeants conçoivent des solutions adaptées aux besoins du continent.

Amin Ben Abderrahman (photo) est un entrepreneur tunisien actif dans la finance numérique en Afrique. Il est cofondateur et directeur général de Konnect Networks, une start-up spécialisée dans la technologie financière.

Fondée en 2021, Konnect Networks a pour objectif de simplifier les flux financiers complexes et de soutenir le développement des entreprises de toutes tailles grâce à des solutions de paiement diversifiées, intuitives et sécurisées.

La plateforme propose des services de passerelle de paiement, de portefeuille digital et d’inclusion financière. Elle permet aux particuliers et aux entreprises d’envoyer, de recevoir et de gérer leurs paiements en temps réel. Konnect facilite les transactions en ligne ou sur place via des liens de paiement instantanés, des API intégrables aux sites e-commerce, le paiement par QR code et des notifications en temps réel. Les commerçants disposent d’une interface d’administration avancée, de la gestion multicomptes et d’un accompagnement personnalisé.

« Chez Konnect, nous croyons que tout le monde a droit à un accès égal aux opportunités financières. Nous nous engageons à favoriser l’inclusion en proposant des solutions financières accessibles qui donnent aux particuliers et aux entreprises la possibilité d’accéder à des services financiers de qualité, quelles que soient leur origine ou leur situation géographique », déclare la start-up.

Amin Ben Abderrahman est titulaire d’un diplôme d’ingénieur en conseil et management en services informatiques obtenu en 2010 à CY Tech, en France. Après ses études, il travaille en 2012 à la Royal Bank of Scotland, en Écosse, en tant que responsable qualité des services financiers.

En 2016, il rejoint la fintech suisse Leonteq en tant que spécialiste des données sur le risque et la finance. L’année suivante, il intègre Mars, fabricant de confiseries et chocolats, comme responsable technique. Il poursuit ensuite sa carrière comme consultant senior pour BeeSoSmart Consulting, à Paris, puis OneStream, une fintech basée en Angleterre.

Melchior Koba

Lire aussi:

E-santé : la plateforme numérique Najda contre les infarctus se généralise en Tunisie