Village Capital mobilise 4 millions $ pour soutenir les écosystèmes entrepreneuriaux africains

Dans un contexte de baisse des investissements à destination des start-up africaines, une initiative portée par Village Capital avec le soutien de ses partenaires entend renforcer les écosystèmes entrepreneuriaux africains en misant sur des solutions locales adaptées aux enjeux sociaux et climatiques.

Alors que les financements en capital-risque ont reculé de près de 50 % sur le continent africain en 2023, selon les données de Partech Africa, Village Capital, en partenariat avec la Banque néerlandaise de développement entrepreneurial (FMO) et l’Agence néerlandaise pour les entreprises (RVO), a lancé le mardi 15 juillet une initiative visant à renforcer les écosystèmes d’innovation là où les capitaux peinent à affluer.

Baptisée Africa Ecosystem Catalysts Facility (AECF), cette facilité dotée de 4 millions de dollars entend appuyer des start-up locales en phase de démarrage, via un mécanisme original : le financement indirect à travers des organisations de soutien aux entrepreneurs (OEN) implantées localement.

Cinq OEN opérant au Ghana, au Nigeria et en Tanzanie ont été sélectionnées dans le cadre du programme, à savoir Reach for Change, Africa Fintech Foundry, Fate Foundation, Anza Entrepreneurs et Ennovate Ventures. Elles auront pour mission d’accompagner les jeunes pousses développant des solutions à fort impact en matière d’inclusion économique, d’accès à l’emploi, à l’énergie propre ou à des infrastructures résilientes au climat.

« Ce modèle nous permet d’investir sur tous les marchés tout en restant ancrés dans les réalités locales. Pour nous, il ne s’agit pas seulement d’approvisionnement, il s’agit de réaliser des investissements plus intelligents et plus informés en travaillant aux côtés de ceux qui construisent déjà et renforcent leurs communautés entrepreneuriales », a expliqué Nathaly Botero, directrice de l’innovation chez Village Capital.

L’approche intégrée de l’AECF repose sur une collaboration étroite avec les écosystèmes entrepreneuriaux locaux, afin de structurer les financements de manière adaptée et mieux orienter les capitaux vers les secteurs critiques. Il s’agit ainsi de combler le fossé entre les solutions innovantes développées par des start-up africaines et la rareté des fonds disponibles pour assurer leur passage à l’échelle.

Cette stratégie s’inscrit dans une dynamique où les acteurs internationaux privilégient de plus en plus les partenariats locaux pour maximiser l’impact des investissements. En ciblant des solutions spécifiques aux contextes africains et portées par des acteurs enracinés dans le tissu économique local, Village Capital espère catalyser un changement systémique durable.

Samira Njoya

Lire aussi:

VillageCapital investit dans 5 catalyseurs de l’entrepreneuriat vert en Afrique

Zaheer Dindar démocratise l’accès au crédit pour les PME dans l’agriculture

Il a su identifier un défi majeur pour les petites entreprises africaines : l’accès au financement. En fondant pumpkn.io, il propose une alternative concrète aux systèmes traditionnels, en repensant les critères du crédit pour soutenir les entrepreneurs du continent.

Zaheer Dindar (photo) est un entrepreneur sud-africain, cofondateur et directeur général de pumpkn.io, une fintech spécialisée dans l’octroi de financements innovants aux petites entreprises et aux agro-entrepreneurs africains.

Lancée en 2022 à Johannesburg par Zaheer Dindar, Jérôme van Innis et Fazlur Pandor, pumpkn.io se donne pour mission de combler le déficit de financement, un frein majeur à la croissance de nombreuses petites et moyennes entreprises dans le secteur agricole et agroalimentaire en Afrique.

La plateforme digitale développée par pumpkn.io repose sur l’utilisation de l’intelligence artificielle et une évaluation des risques fondée sur les données spécifiques des entreprises clientes, allant au-delà des critères traditionnels des institutions bancaires. Grâce à cette approche, l’entreprise parvient à accélérer les processus de décision de financement, à diminuer la paperasse administrative et à offrir un accès direct au crédit, sans exiger de garanties souvent hors de portée pour de nombreux entrepreneurs du secteur.

L’innovation de pumpkn.io réside également dans le concept de « Funding Ladder ». Ce système permet aux entrepreneurs d’accéder dans un premier temps à des financements de faible montant, puis, grâce aux remboursements réguliers, d’augmenter progressivement les sommes empruntées et la durée des prêts. Ce modèle accompagne l’évolution des entreprises, en proposant un accompagnement progressif, adapté à la trajectoire de chaque entreprise.

Avant de cofonder pumpkn.io, Zaheer Dindar a lancé en 2010 Equipedia, une plateforme dédiée à l’éducation des agriculteurs de subsistance. Il est diplômé de l’université de Witwatersrand, où il a obtenu en 2003 un bachelor en mathématiques computationnelles et appliquées, avant de décrocher en 2004 un master en intelligence artificielle.

Sa carrière professionnelle a commencé en 2007 chez AB Bernstein, une société financière, en tant qu’associé de recherche. En 2011, il devient directeur de FeverTree Consulting, une société sud-africaine de conseil aux entreprises. Cinq ans plus tard, en 2016, il est nommé chef de projet à Landbank, banque publique sud-africaine spécialisée dans le financement agricole. De 2020 à 2022, Zaheer Dindar a occupé la fonction d’associé gérant chez BeyondSoil, un cabinet de conseil en gestion basé en Afrique du Sud.

Melchior Koba

Lire aussi:

Visa lance la 5e édition d'Africa Fintech Accelerator

Visa ouvre les candidatures pour la 5ᵉ édition d'Africa Fintech Accelerator, un programme de trois mois offrant mentorat, ressources technologiques et opportunités de financement aux start-up africaines innovantes. Ce dispositif s’inscrit dans l’engagement de Visa d’investir 1 milliard de dollars pour l’inclusion financière en Afrique d’ici 2027. Les candidatures sont ouvertes ici jusqu’au 15 août.

Lire aussi:

SECO Startup Fund : Seedstars soutient les start-up des pays en développement

Maroc : ORA Technologies lève 7,5 millions $ pour accélérer sa croissance numérique

La start-up marocaine ORA Technologies spécialisée dans les services numériques de proximité, a annoncé avoir levé 7,5 millions de dollars en série A auprès d’un consortium d’investisseurs locaux mené par Azur Innovation Fund. Cette levée, inédite à l’échelle de la tech marocaine, vise à renforcer son réseau logistique dans le food delivery via la plateforme Kooul et à accélérer l’adoption de ORA Cash, son service de paiement mobile. L'objectif est de devenir un acteur central du numérique et des services de paiement au dernier kilomètre au Maroc.

Lire aussi:

Maroc : 9 accords de partenariat pour conclure les premières Assises nationales de l'IA

Au Nigeria, Prospa stimule l’accès aux financements pour les entreprises

Cette fintech a pour but de faciliter l’accès aux outils de gestion et aux lignes de crédit pour les entreprises. Elle veut se positionner comme alternative aux voies traditionnelles vers le financement.

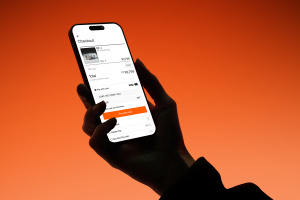

Prospa est une solution fintech développée par une jeune pousse nigériane. Elle permet aux entreprises d’effectuer des paiements, d’accéder à des prêts ou encore de gérer divers processus commerciaux depuis l’interface de son application mobile. La start-up est basée dans la ville de Lagos et a été fondée en 2019 par Frederik Obasi, Rodney Jackson-Cole et Chioma Ugo.

« De nombreuses MPME au Nigeria n'ont pas accès aux services bancaires formels ni aux outils commerciaux. Elles jonglent entre leurs finances personnelles et professionnelles en utilisant des espèces, des tableurs, WhatsApp ou des registres hors ligne, ce qui entraîne une inefficacité, des opportunités manquées et l'absence d'antécédents de crédit », a indiqué Frederik Obasi.

L’application mobile est accessible sur iOS et sur Android où elle a déjà été téléchargée plus d’un millier de fois, selon Play Store. Après la création d’un compte, l’utilisateur accède à tous les services que propose la fintech et divers autres outils. Notons que Prospa combine des services bancaires, comptables et analytiques conçus pour les entrepreneurs, freelancers et petites structures. Elle propose également l’ouverture de comptes professionnels, la facturation, la gestion de dépenses, ainsi que des prêts à court terme directement accessibles depuis l'application.

L’un des principaux atouts de la plateforme est sa capacité à générer une vue d’ensemble des finances d’une entreprise, permettant ainsi aux entrepreneurs de mieux structurer leurs demandes de crédit. En agrégeant données de transaction, historique d'activité et comportements de paiement, la fintech contribue à réduire le risque perçu par les institutions de prêt, tout en offrant un financement plus rapide, souvent en moins de 24 heures.

Prospa cible aussi bien les entreprises informelles que les structures plus établies. Elle revendique avoir déjà soutenu plus de 150 000 entreprises à travers des outils financiers adaptés à leurs besoins, allant bien au-delà du simple compte bancaire digital.

Adoni Conrad Quenum

Edité par : Feriol Bewa

Lire aussi:

Ronald Chaula, un développeur qui redéfinit les paiements numériques en Afrique

Porté par la passion de l’innovation et la volonté de transformer l’expérience numérique en Afrique de l’Est, il mobilise ses compétences technologiques pour transformer les usages financiers en Tanzanie.

Ronald Chaula (photo) est un ingénieur en développement mobile originaire de Dar es Salam, en Tanzanie. Il est le fondateur de PesaLock, une start-up de technologie financière. L’entreprise, créée en 2023, offre aux entreprises africaines des solutions de paiement et de gestion financière conçues pour répondre aux réalités locales, tout en garantissant la sécurité et la fluidité des transactions numériques.

PesaLock développe des outils permettant aux utilisateurs de recevoir des paiements, suivre leurs ventes, générer des rapports en temps réel et accéder à des services annexes comme la gestion des stocks et la facturation. En misant sur les technologies mobiles et le cloud, l’entreprise vise à rendre ses services accessibles, même dans les régions où l’infrastructure bancaire est limitée. La sécurité des transactions constitue un élément clé de la plateforme, qui repose sur des protocoles avancés d’authentification et de protection des données, afin de répondre aux exigences croissantes en matière de cybersécurité en Afrique.

La solution proposée par PesaLock repose sur une plateforme éponyme qui connecte les vendeurs et les acheteurs via un réseau sécurisé. L’entreprise cible particulièrement les petites et moyennes entreprises (PME), les commerçants et les entrepreneurs cherchant à digitaliser leurs transactions et gérer leurs finances de manière optimisée. La simplicité d’utilisation, la rapidité des opérations et la protection contre la fraude sont des priorités, dans un contexte où la confiance numérique reste un défi majeur.

Parallèlement à son rôle de fondateur chez PesaLock, Ronald Chaula est développeur chez aSoft Ltd, une entreprise tanzanienne spécialisée dans l’édition de logiciels. Il est diplômé en informatique de l’université de Dar es Salam, où il obtient en 2018 un diplôme en informatique, suivi d’un bachelor en gestion informatique et programmation en 2024.

En 2019, Ronald Chaula effectue un stage de web designer chez Index Labs Tz, une société spécialisée dans les technologies. En 2020, il poursuit son parcours en tant que stagiaire développeur d’applications mobiles chez UDICITI, l’incubateur de son université. Entre 2023 et 2024, il occupe le poste de chef de programme et gestionnaire du centre, avant de se consacrer pleinement à l’entrepreneuriat technologique.

En 2024, PesaLock, fondée par Ronald Chaula, a reçu le prix du « produit le plus innovant et le plus créatif » lors du Demo Day de Starthub Africa, un écosystème entrepreneurial dédié aux innovateurs africains.

Melchior Koba

Lire aussi:

Avec Kilimo Fresh, Baraka Chijenga réduit le gaspillage alimentaire

Paymenow propose des avances sur salaire via son app mobile

Cette fintech a été lancée dans le but de répondre aux besoins en liquidité urgents des travailleurs. Sa solution combine technologie, éducation financière et inclusion sociale.

Paymenow est une solution fintech développée par une jeune pousse sud-africaine. Elle permet aux utilisateurs, en l’occurrence les employés d’entreprises, d’accéder à une partie de leur salaire déjà gagné avant la fin du mois. La start-up basée à Stellenbosch a été fondée en 2019 par Deon Nobrega, Bryan Habana, Willem van Zyl, Gerry Potgieter et Garth Mackintosh. En juillet 2025, elle a obtenu une facilité de crédit de 400 millions de rands (environ 22,4 millions USD) de la Standard Bank pour accélérer sa croissance.

« Cette importante facilité accordée par Standard Bank Group démontre que les principales institutions financières reconnaissent le potentiel transformateur de l'accès au salaire gagné et sont prêtes à investir massivement dans son développement. Ce financement nous permettra d'accélérer notre expansion à travers l'Afrique, apportant dignité financière et flexibilité à des millions de travailleurs supplémentaires qui sont actuellement confrontés aux contraintes des cycles de paie mensuels et ont recours à des crédits coûteux pour combler leurs déficits de trésorerie » a indiqué Deon Nobrega.

La solution dispose d’une application mobile accessible sur iOS et sur Android où elle a déjà été téléchargée plus de 100 000 fois, selon Play Store. Après la création de son compte, l’utilisateur a la possibilité de consulter et retirer en temps réel un pourcentage de sa rémunération mensuelle déjà acquise. Le but est de répondre aux imprévus financiers sans recourir à l’endettement, contribuant ainsi à réduire le stress et à améliorer la productivité au travail.

La start-up cible principalement les entreprises en Afrique du Sud et en Namibie, avec une ambition d’expansion sur l’ensemble du continent. Cependant, elle ne se limite pas à l’accès au salaire. Paymenow intègre également des modules d’éducation financière, visant à responsabiliser les utilisateurs et à favoriser une gestion saine des revenus.

Dans un contexte où une grande partie de la population active africaine vit au jour le jour, cette fintech répond à un besoin structurel de flexibilité salariale. Son approche en matière de gestion des revenus en fait un acteur à suivre sur le segment l’Earned Wage Access (EWA).

Adoni Conrad Quenum

Edité par : Feriol Bewa

Lire aussi:

Mandisa Mjamba, une pionnière de la blockchain utile en Afrique

Stitch rachète la plateforme de compensation de cartes Efficacy

La fintech sud-africaine Stitch a acquis Efficacy Payments, une plateforme spécialisée dans la compensation de paiements par carte. Grâce à cette opération stratégique, Stitch devient l’un des premiers acteurs locaux à proposer des services directs d’acquisition de cartes aux commerçants. Cette intégration lui permet de maîtriser l’ensemble du cycle de paiement — en ligne comme en point de vente — tout en optimisant la rapidité, la fiabilité et le coût des transactions

Lire aussi:

Le kényan BuuPass lève des fonds auprès de Yango Ventures pour sa croissance

Emeka Ajene relie capitaux et start-up technologiques en Afrique

Il analyse les besoins des start-up en Afrique et s’intéresse aux flux d’investissement qui accompagnent leur croissance. Il a développé plusieurs plateformes numériques pour soutenir cette mission.

Emeka Ajene (photo) est un entrepreneur technologique, un mentor et un investisseur nigérian. Il est le fondateur et le directeur général d’Afri.capital, une société de capital-risque spécialisée dans l’investissement et l’accompagnement des start-up technologiques en Afrique.

Fondée en 2023, Afri.capital relie le capital mondial, la diaspora africaine et des opportunités d’investissement dans l’économie de l’innovation sur le continent. L’entreprise publie régulièrement des contenus, des analyses et des données via des plateformes comme Afridigest pour informer les investisseurs.

La mission d’Afri.capital est de permettre aux investisseurs institutionnels, business angels et autres acteurs d’accéder, de comprendre et de participer activement à la transformation numérique de l’Afrique. L’entreprise mise sur la numérisation croissante de l’économie africaine. Elle s’appuie sur une implantation locale solide et des réseaux étendus sur le terrain pour identifier, sélectionner et accompagner les start-up technologiques à fort potentiel, en particulier dans les phases précoces de leur développement.

Afri.capital s’inscrit dans un écosystème structuré autour d’Emeka Ajene, qui comprend également Afridigest, dédié à l’analyse des marchés, et Africreate, spécialisé dans le conseil stratégique. Cette articulation entre investissement, conseil et information soutient le financement et le développement des entreprises technologiques sur le continent.

Avant Afri.capital, Emeka Ajene a cofondé Gozem et en a assuré la direction jusqu’en 2023. Fondée en 2018, Gozem est une super application panafricaine regroupant des services de mobilité, de livraison, de services financiers et de commerce en ligne en Afrique francophone, notamment au Togo, au Bénin, au Gabon et au Cameroun.

Emeka Ajene est diplômé de la Morehouse College aux États-Unis, où il a obtenu un bachelor en mathématiques et économie quantitative. Il détient aussi un diplôme en droit de niveau postdoctoral et un master en finance et stratégie de croissance obtenu à l’université du Michigan.

Avant son parcours entrepreneurial, il a occupé des fonctions de direction dans le numérique en Afrique. En 2015, il rejoint Konga Online Shopping au Nigeria en tant que vice-président chargé de l’expérience client et du marketing. En 2016, il occupe le poste de directeur des opérations et du développement commercial chez Uber Nigeria.

Melchior Koba

Edité par Sèna D. B. de Sodji

Lire aussi:

Shina Arogundade propose des outils numériques aux entreprises

Nouakchott accueille le premier Forum mauritanien de la fintech les 22 et 23 juillet

La Mauritanie prépare pour les 22 au 23 juillet la première édition du Mauritanian Fintech Forum à Nouakchott, placée sous le thème « Fintech Innovation for a Sustainable Future: Youth, Environment, and Women’s Inclusion ». L’événement mettra en lumière les ambitions du pays en matière d’inclusion financière et de transformation numérique.

Parmi les pays invités, la Tunisie sera représentée par neuf entreprises, témoignant de l’intérêt régional pour l’essor de la fintech.

Lire aussi:

CAF 2025 : Epitech et Digital Africa annoncent une nouvelle cohorte de 70 jeunes formés